El comercio de futuros es una práctica común en el espacio de la criptomoneda, con los intercambios de futuros de CME y CBOE para los futuros de Bitcoin, y entre los basados en criptografía se encuentra BitMEX entre los intercambios más notables.

¿Qué son los futuros de Bitcoin y Crypto?

Los futuros de criptografía son una forma de negociar la acción futura de los precios por los activos de criptografía. Los futuros de Bitcoin son los futuros de criptografía más comunes, que afectaron al mundo financiero general en esta época del año pasado.

La Bolsa Mercantil de Chicago (CME) y la Bolsa de Opciones de Chicago (CBOE) listaron productos de negociación de futuros de Bitcoin liquidados en efectivo en diciembre del año pasado. La liquidación en efectivo significa que estos futuros no están respaldados por Bitcoin real. Cuando los contratos de futuros expiran, el valor se paga al comerciante en efectivo en lugar de Bitcoin.

El broker en línea Trade Station explicó los contratos de futuros de una manera simple. Son "un acuerdo para realizar o recibir una entrega de un producto o instrumento financiero en una fecha fija en, según lo adivinó, el futuro".

Cada contrato de futuros contiene una cantidad específica del producto comercializado. En el ejemplo de futuros de Bitcoin de CBOE , cada contrato de futuros contiene un Bitcoin y se liquida en base al precio de la subasta de intercambio de encriptación de Gemini para Bitcoin.

Estos contratos de futuros (en este caso, Bitcoin) pueden ser comprados o vendidos a voluntad por el comerciante en cualquier momento dentro del marco de tiempo del contrato, ya que la oferta y la demanda del mercado dictan el precio del contrato y el activo subyacente (Bitcoin).

Por lo tanto, como comerciante o especulador de precios de mercado, los futuros le permiten "tomar posiciones de futuros, junto con sus riesgos y oportunidades, sin tener que asumir la entrega del activo subyacente", según explica Trade Station.

¿Cómo funciona el comercio de futuros?

En la CME o CBOE, los operadores pueden ganar o perder dinero especulando sobre el precio de Bitcoin, sin comprar o mantener el activo subyacente.

Comprar Bitcoin Futures (también llamado "ir en largo" o "anhelo")

Una parte importante de la negociación de futuros implica el comercio de estos contratos varias veces entre el contrato abierto y la expiración del contrato. El comercio de futuros de Bitcoin a menudo implica una adaptación constante a la cambiante confianza del mercado, comprando y vendiendo contratos basados en el precio spot de Bitcoin en consecuencia.

Por ejemplo, digamos que un comerciante llamado Dave decidió cambiar esos futuros mensuales Bitcoin varias veces durante una st 1 nov-1 dic período de contrato st (ficticio para este ejemplo). David podría comprar esencialmente en una posición contrato de futuros Bitcoin en cualquier momento de este período de tiempo a mercado (precio de Bitcoin en el momento de la compra) y luego vender en cualquier momento antes del st de vencimiento 1 de diciembre de ver ya sea de utilidad o pérdida sobre la base de Bitcoin de precio de contado. Dave se pagaría en efectivo según el resultado de la ganancia o pérdida.

Un ejemplo específico de un comercio de Dave podría llevar, podía verle la compra de un contrato de futuros Bitcoin en $ 3,100 el 8 de noviembre, y luego vender el 10 de noviembre por $ de 3.200 (si el precio spot del Bitcoin aumentó mucho en ese periodo de tiempo), ver una Beneficio de $ 100, pagado en efectivo. Aunque si el precio pasara de $ 3,100 a $ 2,900, y Dave vendiera el contrato a $ 2,900, solo recibiría un pago de $ 2,900 de vuelta, con una pérdida de $ 200.

Venta de futuros de Bitcoin (también llamado "ir corto" o "corto")

Dave también tiene la opción de vender en corto los futuros de Bitcoin. Básicamente, esto significa apostar que Bitcoin caerá en precio en el futuro. Cuando Dave vende en corto un contrato de futuros de Bitcoin, significa que toma prestado un contrato de futuros de Bitcoin de otra persona en la bolsa y lo vende, con la esperanza de volver a comprar el contrato a un precio más bajo y mantener la diferencia de precio. Esto se hace por medio del intercambio, por lo que los comerciantes no tienen que buscar individualmente contratos para pedir prestado y luego devolverlos.

Por ejemplo, si el precio spot del Bitcoin está en US $ 3.000 3 de noviembre y Dave cree que va a caer a $ 2.000 para el 18 de noviembre, luego se vendería un corto contrato de futuros Bitcoin la utilización de las características de Exchange CME o CBOE. Si a Dave vende un contrato de futuros de Bitcoin corta en US $ 3.000, 3 de noviembre, y el precio se redujo a $ 2.000 el 18 de noviembre, se iba a comprar el contrato de ida y recibir un pago en efectivo de $ 4,000 (su inicial $ 3,000 más una ganancia de $ 1.000).

En el mismo ejemplo del comercio a corto, una vez a Dave entró en su posición corta en $ 3.000, que iba a ser capaz de cerrar esa posición en cualquier punto, hasta el vencimiento de diciembre de st 1. Así que si a Dave vende un contrato de corto a US $ 3.000, 3 de noviembre, y el precio spot del Bitcoin se redujo a $ 1.500 el 8 de noviembre, Dave podría comprar esa posición de contrato de vuelta a su discreción, poniendo así fin a la trata y se llevó a casa una ganancia de $ 1.500. Por otro lado, si el precio al contado de Bitcoin aumentara a $ 4,500, y Dave decidiera terminar el intercambio, terminaría el contrato y tomaría una pérdida de $ 1,500.

¿Qué es el vencimiento y liquidación del contrato?

El vencimiento del contrato es la fecha en que vencen los contratos de futuros y finalizan las actividades de negociación. "Antes de la fecha de vencimiento, los comerciantes tienen una serie de opciones para cerrar o extender sus posiciones abiertas sin mantener el comercio hasta el vencimiento, pero algunos comerciantes optarán por mantener el contrato e ir a la liquidación", explicó el Grupo CME en su sitio web. .

La liquidación del contrato también se produce en una fecha específica. El Grupo CME explicó la liquidación como "el cumplimiento de las obligaciones legales de entrega asociadas con el contrato original". Por lo tanto, en la fecha especificada, el monto del activo subyacente se otorgará al titular del contrato, al precio de mercado en el momento de liquidación.

Dado que los futuros de CME y CBOE Bitcoin se liquidan en efectivo, el titular del contrato recibiría el valor fiat (USD, etc.) del precio del contrato en el momento de la liquidación. Para más información: CME Bitcoin fechas de liquidación de futuros.

¿Los acuerdos futuros tienen un efecto en el precio de Bitcoin?

Los futuros de las bolsas de valores globales, como NASDAQ, tienen efectos en los mercados. Por lo tanto, es generalizado pensar que los futuros de CME y CBOE Bitcoin tienen el mismo impacto en el precio de Bitcoin.

Esto es a veces cierto. Mirando el gráfico de Bitcoin, en comparación con las fechas de liquidación de futuros, a menudo hubo una acción del precio que probablemente se adelantará al evento de la liquidación, pero como verá, no siempre existe tal acción.

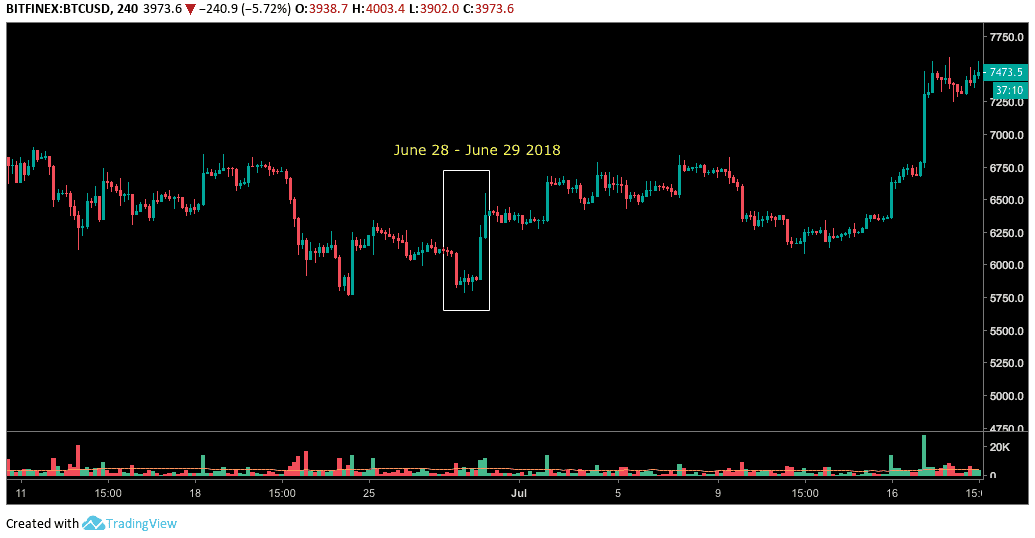

La siguiente tabla muestra el precio de Bitcoin antes de la liquidación de futuros de Bitcoin a seis meses del 29 de junio (2018) de la CME.

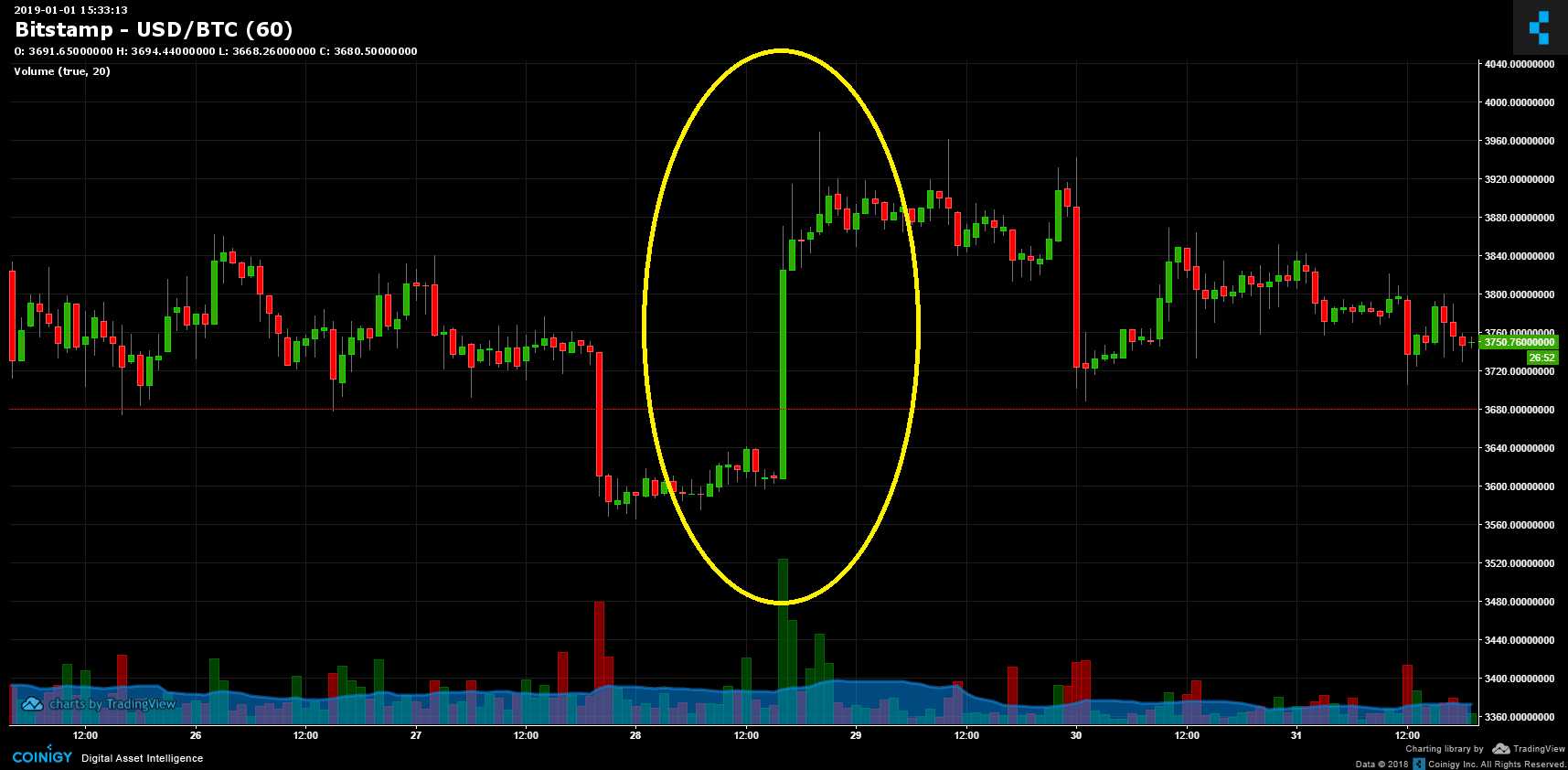

También podemos ver la acción del precio de Bitcoin durante la liquidación de futuros más reciente el 28 de diciembre de 2018:

A diferencia de la liquidación de junio y diciembre, los futuros liquidados en septiembre de 2018 mostraron pequeñas fluctuaciones de Bitcoin.

Para resumir los efectos, a pesar de que esto también podría ser solo una coincidencia, podemos suponer en una alta probabilidad que los acuerdos futuros de CME y CBOE sí afectan el precio de Bitcoin.

BitMEX Bitcoin & Altcoins Contratos Futuros

A diferencia de CBOE y CME, los futuros de BitMEX se resuelven mediante criptografía, lo que significa que el activo criptográfico subyacente se entrega al momento de la liquidación del contrato.

BitMEX anunció recientemente la adición de varios listados nuevos de contratos de futuros de criptografía, combinados con Bitcoin. “El 17 de 2018 diciembre de la Marcha 2019 trimestral ADA (Cardano), BCH (Bitcoin Efectivo), EOS (EOS), ETH (Etereum), LTC (litecoin), TRX (Tron), y XRP (Ripple) Los contratos de futuros estar en la lista ", declaró BitMEX en una publicación reciente del blog .

Dado que estos contratos se emparejan con Bitcoin, su valor se evalúa en términos de su valor de Bitcoin. Los tamaños de los contratos para estos nuevos contratos son una moneda del activo especificado (1 ADA, 1 EOS, etc.). Por ejemplo, una ficha EOS equivaldría aproximadamente a 0,000685 BTC (valor en el momento de la impresión). Los contratos de futuros mencionados especulan sobre el valor de Bitcoin que estos nuevos activos mantendrán al momento de la expiración trimestral.

BitMEX Bitcoin Perpetual Futures

BitMEX es famoso por estos contratos perpetuos . Cada contrato es igual a $ 1 USD, sin fecha de liquidación o vencimiento. Con estos contratos de intercambio perpetuo, los operadores pueden intercambiar posiciones dentro y fuera de las posiciones tantas veces como lo consideren oportuno, sin tener que tomar nota de las fechas de vencimiento como es el caso con CME y CBOE. BitMEX permite a sus operadores aprovechar hasta 1: 100. Para obtener más información, visite la guía BitMEX de CryptoPotato para principiantes y guía avanzada .

Sin embargo, estos contratos de futuros perpetuos tienen algo llamado financiamiento, que se produce cada ocho horas y puede tener un impacto en las ganancias o pérdidas. “Solo pagará o recibirá fondos si ocupa una posición en uno de estos momentos. Si cierra su posición antes del intercambio de fondos, entonces no pagará ni recibirá fondos ", explicó BitMEX en su sitio.

En pocas palabras; la financiación se compone de una tasa de interés y una prima o descuento. “Esta tasa apunta a mantener el precio negociado del contrato perpetuo en línea con el precio de referencia subyacente. De esta manera, el contrato imita la forma en que los mercados de márgenes operan cuando los compradores y vendedores del contrato intercambian pagos de intereses periódicamente ".

Futuros de Bitcoin y Crypto Trading: Pros y Contras

Pros

– La opción de apostar contra el mercado: los futuros son ambas formas. Por lo tanto, puedes hacer un short contra tus criptomonedas favoritas.

– Trading apalancado: los futuros le permiten aprovechar su capital. Esta también puede ser otra ventaja para los intercambios basados en cifrado porque siempre existe el riesgo de mantener el cifrado en los intercambios (por razones de seguridad).

– Cobertura: por las razones anteriores, el comercio de futuros es un método excelente para cubrir cualquier cartera. En lugar de vender su BTC, puede comprar algunos futuros cortos para cubrir su cartera durante un mercado bajista como el que tuvimos en 2018.

Contras

– Riesgo alto: los futuros se consideran los instrumentos comerciales de mayor riesgo. Preste atención al precio de liquidación que le permita el monto de la garantía.

– Los apretones pueden matar: los apretones inesperados cortos o largos pueden convertir una posición rentable en una pérdida sangrienta a la vez. En apretones criptográficos y manipulaciones son parte del juego.

– Alta volatilidad: por un lado, la volatilidad es el paraíso para los operadores; por otro lado, la volatilidad a veces dificulta la determinación del sentimiento del mercado.

– Cuotas: pedir dinero prestado nunca es gratis, a veces las comisiones son costosas. Las tarifas difieren según el tipo de cambio.

.